投資用マンションなど、収益物件の話をしていると必ず出てくるのが利回り。そして話の中で誤解しやすいのも利回りなのです。

同じ利回りについて会話していたと思っていたら、相手はネットの純利回りについて話していて、自分はグロスの表面利回りについて話している。なんてことがたまにあります。それは話がかみ合わない訳ですね。

分かっているようで分かっていない利回り。決まっているようで決まっていない利回りという用語を整理して説明してみたいと思います。

スポンサーリンク

不動産の利回りとは?

利回りとは

一般的に、利回りとは「利息や利益、配当の元金に対する割合」のことを言います。いくらお金を払って、どれぐらいお金が儲かるか。元本と果実の割合とも言えますね。

具体的にいうと、1000万円のものを買って、それが毎年100万円のお金を産むとします。

利回りの計算式

100万円(果実)÷1000万円(元本)=10%(利回り)

となります。同じ例で200万円のお金を産めば、利回りは20%ですね。つまり、利回りは高ければ高いほど、うまい儲け話。ということになります。

利回りは基本的には年率で計算しますので、年間でいくら儲かるか、お金を産むかが目安となります。

預貯金の利回りであれば、「利息(年額) ÷ 預貯金学(円)=利回り(%)」と計算することができます。

不動産の利回りとは

不動産の利回りとは、不動産投資額に対する家賃(又は地代)の収入の割合のことをいいます。

様々な種類の利回りがあるので詳しくは後で解説しますが、

計算式:収入(地代・家賃)÷不動産価格=利回り(%)

と、まずは覚えてください。

スポンサーリンク

利回りの種類

利回りといっても、色々な呼び方がなされ、様々な種類があります。

表面利回り、満室想定利回り、グロス利回り、ネット利回り、税引き前利回り、マニアックにはIRR(内部収益率)なんてものもありますね。

種類が多い上に、人によっては違う使い方をされている例もあり、紛らわしいのが利回りです。

今回は不動産投資において、よく使われる表面利回り、満室想定利回り、グロス利回り、ネット利回りを説明していきたいと思います。

より詳しく学習したい人向けには不動産鑑定士の大御所、奥田氏の本がおすすめです。若干古いですが。

表面利回り(グロス利回り)とは?

利回りで一番基本となるのが表面利回りです。グロス利回り、又は利回りを省略してグロスなどとも言われますね。名前のとおり、上っ面だけの利回りです。

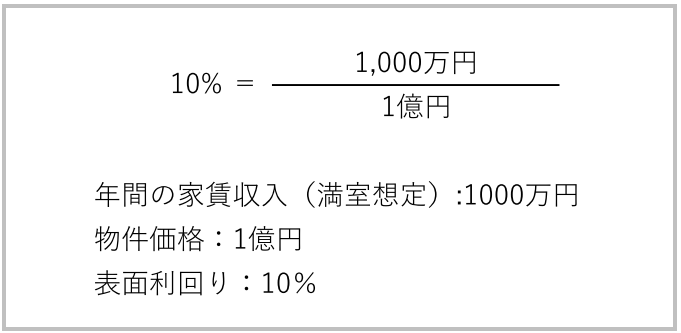

表面利回りの計算式

表面利回りは次の式で計算します。

表面利回りの計算式

表面利回り=年間家賃収入(満室想定)÷ 物件価格

部屋に空いている部分があれば、市場家賃でいくらぐらい家賃を得られるかで計算します。アパート運営には固都税、修繕費など色々な費用がかかりますが、それも考慮しません。さきほど上っ面と言いましたが、まさに上っ面ですよね。詳しい内容はみません。表面利回りは、満室を想定していくらぐらいのお金を得ることができるかを示す指標です。

表面利回りの特徴

- 空室があっても満室を想定した収入

- 税金や管理費などの経費は一切考慮しない

投資物件を購入を考えるとき、家賃収入はほぼ所与です。変わるのは物件の購入価格。例えば1,000万円の家賃収入を得るために、いくらまでマンションにお金をかけられるかということです。1億円ならば利回りは10%(1000万円÷1億円)です。

表面利回りの計算例

1億2千万円ならば利回りは8.3%(1000万円÷1億2千万円)となります。アパート投資が過熱しているときは、物件価格が上がるのでそれだけ利回りが小さくなります。

物件価格の高騰 = 利回りが下がる

表面利回りがいくらぐらいが妥当かというのは、不変の目安がある訳ではありません。借入金利の低い今のご時世ですと、かなり利回りは小さいです。また物件によってもRC造なのか、木造(LS造)なのか、築年数は古いのか。などによって異なります。

標準的な利回りは、金利、物件の構造、築年数、物件エリアなどによって異なる。

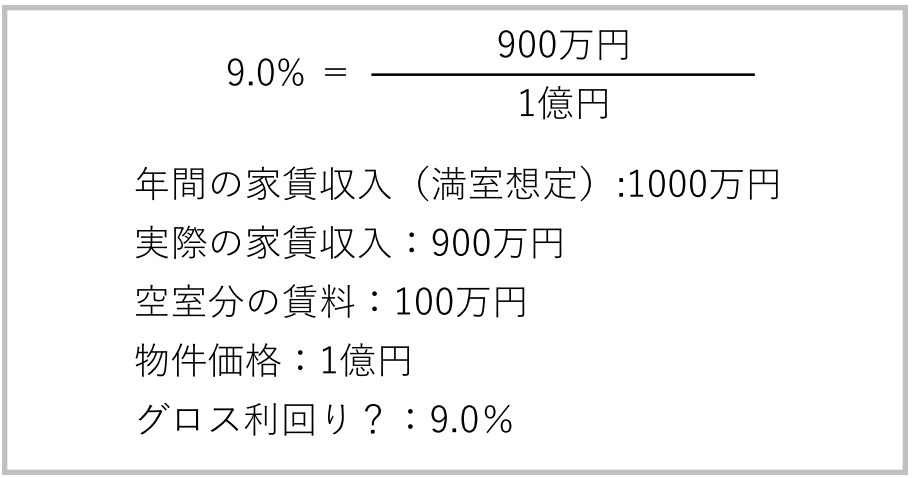

グロス利回りや満室想定利回りとの違いは?

グロス利回り(gross rate of return)や満室想定利回りは、基本的には表面利回りと同じです。ここで基本的には、と書いたのは理由があります。たまに違う使い方がされるからです。

以前不動産屋さんと地域のマンション投資について意見交換をしていたところ、「グロスでは10%、表面では12%ぐらいが標準ですね」などと使い分けていたんです。詳しく話を聞いてみると、表面利回りは上の計算と同じですが、グロス利回りは空室を考慮した利回りとのことでした。

その方の用法でのグロス利回りは次の式。

分子の収入を実際の家賃収入(空室がある場合、それを除く)とした利回りです。

しかしながら、一般的には表面利回りとグロス利回りは一緒の意味で使われるのがほとんどです。同じく満室想定利回りも一緒です。

表面利回り=グロス利回り=満室想定利回り

しかし、違った使われ方をされているのも事実なので、会話をしてて「ん?」と思ったら意味を確認してください。意外と話がかみ合っていない場合があります。

スポンサーリンク

実質利回り(ネット利回り)

一般的に使われる利回りには実は2種類しかなく、表面利回り(グロス利回り)と、次に紹介する実質利回り(ネット利回り)です。実質利回りは純利回りと呼ばれることもあります。

利回り、という単語をはずして、単純に「グロス」「ネット」などと呼ばれたりもします。

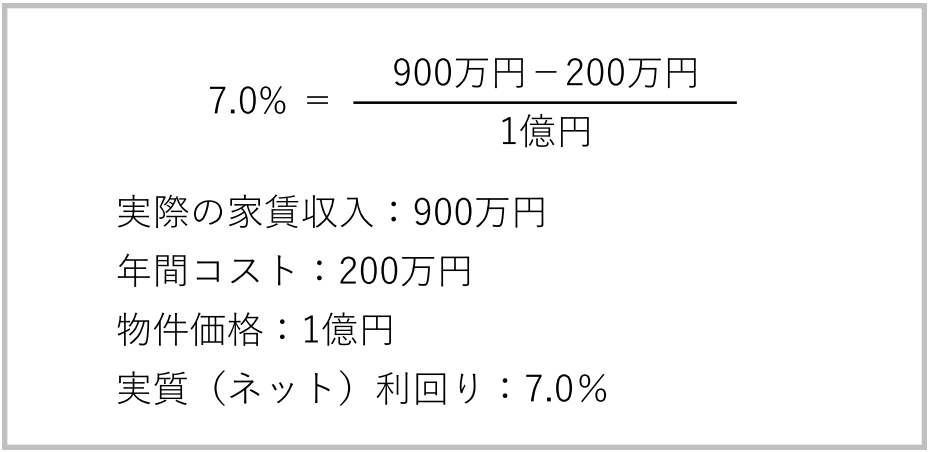

実質利回りの計算式

表面利回り=(実際の家賃収入-コスト)÷ 物件価格

分子が「実際の家賃収入-コスト」に変わりましたね。ここがポイントです。

実際の家賃収入

実際の家賃収入とは、言葉の説明もいらないですが、現在入居して受け取っている家賃の年間収入です。空室がある場合はその分だけマイナスになります。

空室率は物件のエリアや建物設備などによって異なります。現在の空室率が標準的な空室率なのか、何か問題があって改善可能なのかも投資判断では重要な目安です。

コスト

家賃収入からコストを引きますが、コストにはなにがあるでしょうか。

アパート経営をするためのコスト

- 固定資産税・都市計画税

- 火災保険料

- テナント管理費

- 建物管理費

- 修繕積立金

- その他

項目は異なることも多いですが、ざっとあげると上のとおりです。

スポンサーリンク

実質利回り(ネット利回り)の計算例

具体的に数字を例にあげて計算してみます。

さきほどの家賃収入に、年間のコストが合計で200万円かかるとします。

実質利回りの計算例

コストを考慮すると、分子が小さくなるので、当然利回りは下がります。

グロス利回りとネット利回りの関係

グロス利回り > ネット利回り

上の式は常識として覚えておく必要があります。

不動産物件サイトではどんな利回りが使われているの?

不動産物件サイトでは基本的に満室想定の表面利回りが書かれています。

楽待(らくまち)の利回り

「楽待(らくまち)」です。

URL 楽待(らくまち)

表面利回りとの奇祭があり、分子は「想定年間収入」と書かれています。想定年間収入の欄には「当該物件が満室、かつ想定賃料(又は現在の賃料)が一年間得られた場合の収入を想定しています。公租公課その他物件を維持するために必要な費用(管理費等)を控除する前のものです」と注意書きがなされています。

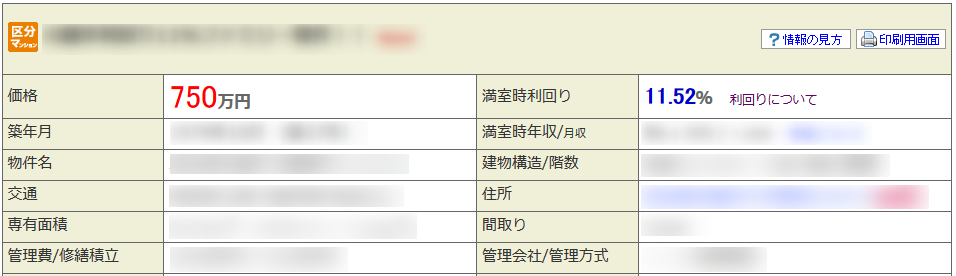

建美家(けんびや)の利回り

建美家も同じく表面利回りです。満室時利回りと書かれていますね。

URL 建美家

利回りについては、下の注記もされています。

満室時利回り

「満室時利回り」 =「満室時年収」 ÷ 「物件購入価格」 × 100%

満室時年収(現時点で想定もしくは設定されている家賃収入を1年間得られた場合の収入で、公租公課その他当該物件を維持するために必要な費用の控除前のもの)を物件購入価格で割り、100%をかけたもの。表面利回りのこと。

※ 現在の賃料、想定賃料を元に計算されているため、将来にわたって確実に得られることを保証するものではありません。

まとめ

有名な不動産物件サイトを2つあげましたが、これは親切なサイトです。単に「利回り」とだけしか表記がなく、なんの利回りを表示しているのか分からないサイトは山ほどあります。

そのほとんどは”表面利回り”を表示しているものだとは推測できますが、もし購入を考えているのであれば、きちんと確認して利用することにしましょう。

また、想定賃料も本当にその賃料で客付けができるのか。周辺の相場に比べて高いのか安いのか、マンションの設備、古さに応じた賃料となっているのか。このあたりも確認することが必要になります。

最後に、預貯金などの利回りと比べて不動産の利回りが高い理由を簡単に説明して終わりたいと思います。

不動産の利回りが高い理由

利回りが高いということは、利益が大きい、お得!といえば単純ですが、それだけ危険な投資だということです。裏を返せば安全性が低いのが不動産投資なんです。

不動産投資が預貯金などに比べて安全性が低いのは不動産の次の特徴からくると考えられています。

不動産の特徴 5つ

- 地理的位置の固定性

- 個別性(非同質性・非代替性)

- 換金性(流動性)

- 管理の必要性

- 資産としての安全性、安定性

地理的位置の固定性

不動産は、名前のとおり「動かない」資産です。例えば現金は持ち運びができるのに対して、不動産は持ち運びをすることができません。

個別性(非同質性・非代替性)

不動産は同じものがありません。建売住宅で同じような建物が並んでいても場所は異なりますし、厳密に同じものは一つもありません。これを不動産の個別性といいます。

一万円は他人の持っている一万円と完全に代替性がありますが、不動産は厳密な意味での代替性がありません。

換金性(流動性)

不動産は換金するのが難しい資産です。経済学的には流動性が低いといいます。

株などの資産は市場で売却してしまえばすぐに現金化することがでいますが、不動産はそう簡単には売却することができません。住宅であれば一般的に数か月必要になってきますし、農地、工場などの特殊な用途の資産であれば、もっと不動産を売却するのが難しくなります(市場滞留期間が長いともいいます)。

管理の必要性

現金は持っているだけでよく、管理の必要性はほぼありません。あえて言えば盗難に気をつけるくらいでしょうか。

しかし不動産は日々の管理が必要な資産です。それは建物のメンテナンスなどという物的な管理のほか、テナント、賃借人の募集の管理なども含まれます。

資産としての安全性・安定性

不動産は安全性、安定性に劣る資産です。

過去の大震災などの自然災害をみても分かるとおり、明日には建物が崩壊して無くなってしまう可能性があります。建物は償却資産なので、日々減価していき、価値が目減りしていきます。

過去のリーマンショックの例もありますが、海外の経済情勢によっていきなり不動産価格が暴落してしまうこともあります。

現金はインフレリスクなどもありますが、比較的安全性が確保された資産です。