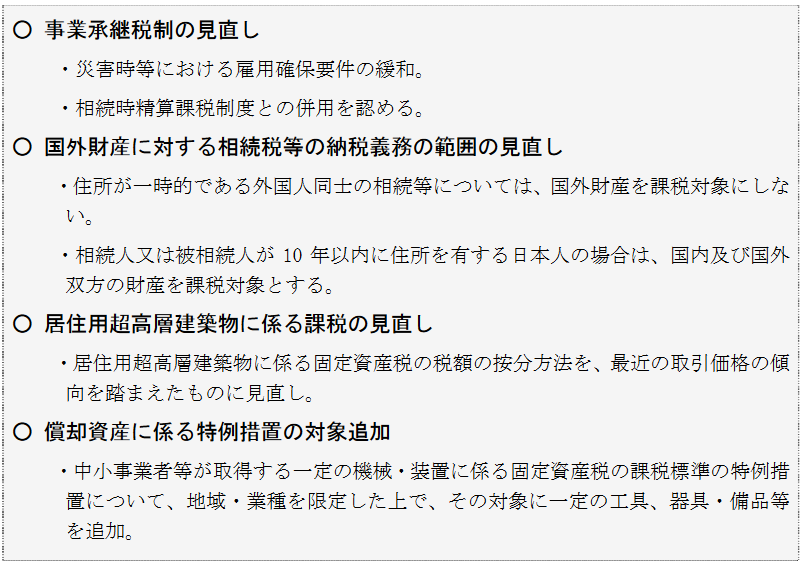

平成29年度の税制改正の大綱が平成28年12月22日に閣議決定されました。資産課税については次の4つが定められています。

- 事業承継税制の見直し

-

国外財産に対する相続税等の納税義務の範囲の見直し

- 居住用超高層建築物に係る課税の見直し

- 償却資産に係る特例措置の対象追加

財務省:平成29年度税制改正の大綱の概要

今日はその中の3つ目「居住用超高層建築物に係る課税の見直し」について説明していきたいと思います。居住用超高層建築物とは、固い言い回しですが、タワーマンションと行った方が分かりやすいかもしれませんね。

居住用超高層建築物に係る課税の見直しが影響する税

居住用超高層建築物に係る課税の見直しは「固定資産税・都市計画税」と「不動産取得税」の課税評価額の算出に影響します。

都市計画税については、固定資産税と同様とする。となっているので、固定資産税と同じです。

居住用超高層建築物とは?定義

まず、居住用超高層建築物とは何でしょうか。

居住用超高層建築物

高さが 60mを超える建築物(建築基準法令上の「超高層建築物」)のうち、

複数の階に住戸が所在しているもの

マンションですと、一般的な目安として1階3メートル。階高が3mなので、20階程度のマンションを想定してもらえれば良いと思います。

居住用超高層建築物の固定資産税・都市計画税

固定資産税・都市計画税については次のとおり見直しがなされます。

階層別専有床面積補正率

居住用超高層建築物については、当該居住用超高層建築物全体に係る固定資産税額を各区分所有者にあん分する際に用いる当該各区分所有者の専有部分の床面積を、住戸の所在する階層の差違による床面積当たりの取引単価の変化の傾向を反映するための補正率(以下(1)において「階層別専有床面積補正率」という。)により補正する。

高層マンションは一般的に高い階の方が価格が高く値付けされています。階層別専有床面積補正率とは、その価格差を補正する率になります。鑑定評価の用語でいう階層別効用比と同じような意味合いですね。

階層別専有床面積補正率の数字

階層別専有床面積補正率は、最近の取引価格の傾向を踏まえ、居住用超高層建築物の1階を 100 とし、階が一を増すごとに、これに、10 を 39 で除した数を加えた数値とする。

実際計算した数字を表にしてみました。

[table id=58 /]

10を39で除した数というと分かりづらいですが、40階で1割増し、階層別専有床面積補正率が110になるように設定されているようです。

実勢の価格比と比べたらどうかと言われると、全然差が足りません。実勢では4割や5割増しぐらいあっても良いんじゃないでしょうかね。あくまで私見ですが。ここに関してはもっと不動産鑑定士の意見を取り入れた方が良いと思います。

階層別専有床面積補正率の適用方法

居住用以外の専有部分を含む居住用超高層建築物においては、まず当該居住用超高層建築物全体に係る固定資産税額を、床面積により居住用部分と非居住用部分にあん分の上、居住用部分の税額を各区分所有者にあん分する場合についてのみ階層別専有床面積補正率を適用する。

タワーマンション全体の価格(一棟の価格)を補正率で割り振る、按分することによって各住戸の評価額を定めます。したがって、マンション一棟としての税額は変わりません。配分が変わるだけですね。

その他の補正

上記①から③までに加え、天井の高さ、附帯設備の程度等について著しい差違がある場合には、その差違に応じた補正を行う。

上の3つに加えて、その他で著しい差異がある場合も応じた補正が行われるようです。

所有者による申し出

上記①から④までにかかわらず、居住用超高層建築物の区分所有者全員による申出があった場合には、当該申し出た割合により当該居住用超高層建築物に係る固定資産税額をあん分することも可能とする。

申告により補正率を変更することができるようです。

適用されるマンション

上記の改正は、平成 30 年度から新たに課税されることとなる居住用超高層建築物(平成 29 年4月1日前に売買契約が締結された住戸を含むものを除く。)について適用する。

適用は平成29年4月1日以降です。タワーマンションの上層階を狙っている人は急げ!って感じでしょうか。

居住用超高層建築物の不動産取得税

不動産取得税についても、固定資産税・都市計画税と補正率、その適用方法は変わりません。

まとめ

さて、このタワーマンションの評価の改正に際して、(公社)日本不動産鑑定士協会連合会の会長も談話を発表されています。

・12月22日に「平成29年度税制改正大綱」が閣議決定された。

・平成29年度税制改正大綱には、居住用超高層建築物(タワーマンション)の固定資産税・都市計画税、不動産取得税についての評価の改正点が記載されている。

・不動産鑑定士は、マンション(区分所有建物及びその敷地)の評価にあたって、原価法による積算価格、取引事例比較法による比準価格、収益還元法による収益価格を関連づけて鑑定評価額を決定している。

・積算価格を求める際には、不動産鑑定評価基準に「区分所有建物の対象となっている一棟の建物及びその敷地の積算価格を求め、当該積算価格に当該一棟の建物の各階層及び同一階層内の位置別の効用比により求めた配分率を乗ずることにより求める」とされている。

・平成29年度税制改正大綱の居住用超高層建築物(タワーマンション)の評価方法は、これまでの面積割合で一律に評価する方法から、「階層別専有床面積補正率」による補正(1階を100として階が一増すごとに、10を39で除した数を加える)を行う方法に変更しており、これは不動産鑑定士がマンション(区分所有建物及びその敷地)の鑑定評価を行う際の評価手法を簡素化したものであることから妥当な考え方であるといえる。

・固定資産税においては、土地基本法第16条の主旨を踏まえ、平成6年度以降の評価替えから不動産鑑定士が標準宅地の鑑定評価を担っており、国民の税負担の公平性を実現させている。

・不動産鑑定士は、固定資産税評価のみならず、地価公示や相続税評価等の公的評価において、適正な時価評価を通じて、今後もその社会的使命を果たしていく所存である。

資産課税に当たって重要な要素としては資産の評価です。不動産の評価に関しては不動産鑑定士という専門職業がある訳で、今でも相続税路線価や固定資産税の標準宅地評価などで、様々な資産評価を不動産鑑定士が担っています。

階層別専有床面積補正率については、若干補正率が緩い気がします。高層階の実勢価格はもっと高いですし、低層階との差が開いています。不動産鑑定士も階層別効用比についてもっと実証的な研究を発表していくべきでしょうし、国税庁などは不動産鑑定士の意見を聞くのが必要なんじゃないかと思います。