不動産を購入すると色んな名目の税金を納めなければいけません。

要はその中の一つ「印紙税」について説明したいと思います。

最後まで待てない方はこちらから

印紙税とは?

印紙税は、印紙税法(昭和42年5月31日法律第23号)に基づき、課税物件に該当する一定の文書(課税文書)に対して課される税金です。

課税文書とは?

課税文書として一番馴染みがあるのは領収書ではないでしょうか。領収証は5万円未満(2014年3月31日以前は3万円未満)は非課税ですが、5万円以上のものを購入したときは、課税文書に該当し印紙が貼付されます。

- 印紙税法別表第一(課税物件表)に掲げられている20種類の文書により証明されるべき事項(課税事項)が記載されていること。

- 当事者の間において課税事項を証明する目的で作成された文書であること。

- 印紙税法第5条(非課税文書)の規定により印紙税を課税しないこととされている非課税文書でないこと。

不動産を購入したときは、どのような課税文書が考えられるでしょうか?

不動産売買においては、どのような物件をいつまでに引き渡す、いつまでに代金を支払うなどの詳細な条件を記載した売買契約書を作成します。まずはこの不動産の売買契約書が課税文書に該当します。

ほかには何があるでしょうか、列挙してみましょう。

- 土地建物を購入する ・・・ 売買契約書、売渡証書、領収書

- 建物を建築する ・・・ 注文請書、建築請負契約書、領収書

- 住宅の設計を依頼する ・・・ 注文請書、設計契約書、領収書

- 住宅ローンを組む ・・・ 金銭消費貸借契約書

契約書は2通とも印紙が必要?

契約書などは売り主と買い主が1通ずつ保管するのが一般的です。

そのため、契約書は2通作られることが多いですが、印紙はどちらに貼付すれば良いでしょうか?

答えは、「2通とも印紙が必要」です。

それぞれ自分が保管す契約書の印紙税を負担するのが一般的ですが、もちろん売り主や買い主のどちらかが印紙を用意しても構いません。

ただ、印紙税の納税義務は売り主と買い主が連帯して負うこととされています。どちらか一方でも貼っていなかった場合には、双方が責任を追及されることになるので注意が必要です。

印紙税の額はいくら?

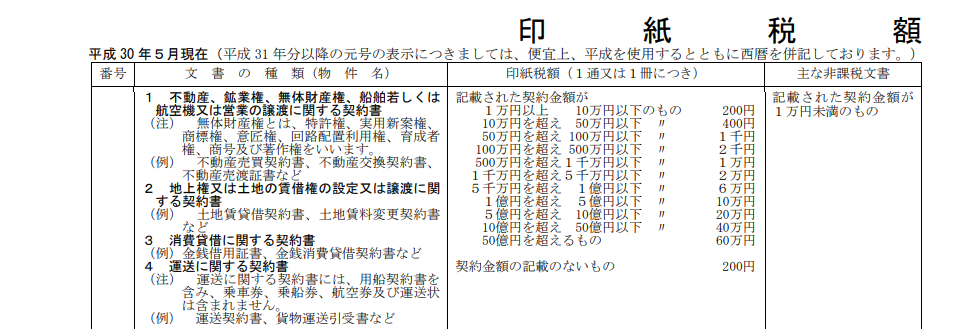

印紙税額については、国税庁のホームページが詳しいので、そちらを確認してください。

PDF 国税庁|印紙税額(PDF)

契約金額の記載のないものは 200円ですが、例えば3000万円の不動産の売買では、2万円の印紙税が必要です。結構税額は高いので気をつけてください。

不動産譲渡契約書・建設工事請負契約書の軽減措置について

不動産の譲渡に関する契約書のうち記載された契約金額が一定額を超えるもので、平成9年4月1日から平成32年(2020年)3月31日までの間に作成するものの税額については、軽減の措置があります。

軽減措置については、特例措置であることから国税庁のホームページをよくご確認ください。

PDF 「不動産譲渡契約書」及び「建設工事請負契約書」の印紙税の軽減措置の延長について(PDF)

印紙を貼らなかった場合はどうなる?

契約書などの課税文書に印紙を貼付しなかった場合、つまり印紙税を納付しなかった場合はどうなるのでしょうか。

印紙税の納付を怠った場合、納付しなかった印紙税の額とその2倍に相当する金額の合計額に相当する過怠税を課せられます。つまり、通常の印紙税額の3倍!になります。

印紙は貼ったけれど、消印をしなかった場合も印紙税額の2倍の過怠税が課せられます。

うっかりとした貼り忘れではなく、故意に貼らなかった場合には3万円、故意に消印しなかった場合には1万円の罰金または科料に処せられることもあります。

印紙を多く(過大に)貼ってしまった場合は?

本来であれば1万円の印紙で良いところ、間違って2万円の印紙を貼ってしまった場合、また課税文書でないものに収入印紙を貼ってしまった場合は、戻ってくるのでしょうか?

この場合、「印紙税過誤納確認申請」という手続きをすれば、納め過ぎた税金(印紙税)を取り戻すことができます。

印紙税過誤納確認申請手続とは?

概要

印紙税の納付の必要がない文書に誤って収入印紙をはったときや所定の印紙税額を超えた収入印紙をはったとき等に、印紙税の還付や充当を受けるため、その事実の確認及び過誤納金の充当の請求をする場合の手続です。

なお、収入印紙は国の各種手数料の納付などにも使用されますが、これらの納付のために誤って収入印紙をはった場合などは、印紙税の還付の対象になりません。

手続対象者

印紙税の納付の必要がない文書に誤って収入印紙をはったときや所定の印紙税額を超えた収入印紙をはったとき等に、印紙税の還付や充当を受けるため、その事実の確認の申請をしようとする者又はその事実の確認に併せて充当の請求をしようとする者

提出時

過誤納となっている文書を作成した日等から5年以内

添付書類

申請書と当該過誤納となった事実を証するため必要な文書

提出先

過誤納となった文書等の納税地を所轄する税務署長

契約金額は消費税込み?抜き?

印紙税額は契約金額によって異なります。

では、この契約金額とは消費税込みの金額なのでしょうか?抜きの金額なのでしょうか?

消費税及び地方消費税(以下「消費税額等」といいます。)が区分記載されている場合又は税込価格と税抜価格の両方が記載されていること等により、その取引における消費税額等の金額が明らかな場合には、次の文書についてはその消費税額等の金額は記載金額に含めないこととされてます。

固い文章なので分かりづらいですね。

消費税額が分かるように記載すれば、税抜きの額で課税されます。逆に消費税額が分からないように記載した場合、(例.108万円(税込み))消費税額が込みの金額での課税となります。

したがって、契約書を作成するときは、消費税額を明示(消費税額がいくらか分かるような形)で契約書を作成するように気をつけましょう。

【お得情報】答えるだけで5000円がもらえるSUUMOのアンケートの紹介

この記事をお読みのあなたが、不動産を購入したばかりの人であれば朗報です。

アンケートに答えるだけで5000円がもらえちゃうのです。

リクルートの運営する不動産サイト「SUUMO(スーモ)」のアンケートは回答者全員にもれなく5,000円分のギフトカードがもらえます。

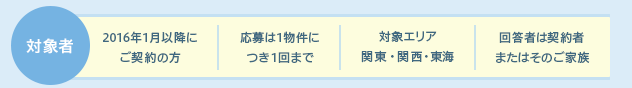

条件が4つありますが、この条件をクリアする方ならば、アンケートに答えると必ず5000円がもらえます。

アンケート申込・回答対象者

- 売買契約書の契約日が2016年(平成28年)1月以降の方

- 契約した住宅の種類が新築マンション・新築一戸建て(東海は対象外)の方

- 契約した住宅の所在地が関東・関西・東海の方

- 首都圏:東京都・神奈川県・埼玉県・千葉県・茨城県のつくば市・つくばみらい市・守谷市・取手市

- 関西:大阪府・京都府・兵庫県・奈良県・和歌山県・滋賀県

- 東海:愛知県・岐阜県・三重県

- 回答者はご本人またはそのご同居のご家族の方(20歳以上)

このアンケートで個人情報が外部に漏れることやダイレクトメールを行うことは一切ないと明記されているので、安心してアンケートにこたえて5000円をもらっちゃってください。

条件については、詳しくはSUUMOのサイトを確認してください。2018年11月20日(申し込み受付)までとなります。

- 申込受付期間:2018/7/18(水)~2018/11/20(火)

- 回答受付期間:2018/7/18(水)~2018/11/30(金)

- アンケートに答えるだけで回答者全員にもれなく5000円です。申し込まないと損ですよ。

suumoから届くアンケート依頼地味に嬉しい(^^)

何百万・何千万払ったあとだから小さく見えるけど(笑)、1アンケート5000円とか普通ない☆家買ったあとの購入者アンケートにしっかり答えておくとそのあと何件か依頼きたよ~☆— lisa (@lisa_chi_ba) February 15, 2018

この記事をお読みになっていただいていて、SUUMOの条件に該当しそうな方は、是非下のリンクからアンケートページを確認してみてください。スマホからでも簡単に回答できます。