先日の朝日新聞で固定資産税が高止まりしているのではないかという記事がありました。

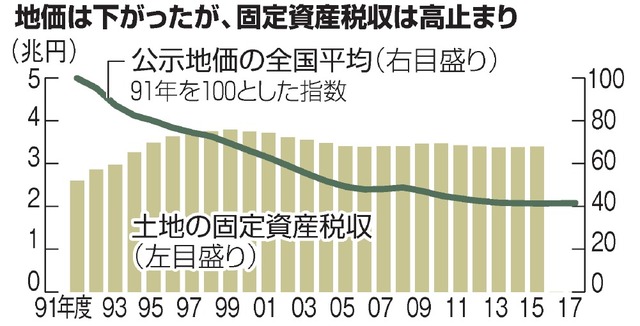

今年の公示地価の全国平均は、バブル期のピークだった1991年から6割下落した。一方、市町村税である土地の固定資産税収は15年度に約3・4兆円あり、91年度に比べ3割増えた。評価額の算定の仕方が変わったため単純比較はできないが、地価が下がったのに固定資産税が高止まりしていることが、納税者の不満の背景にありそうだ。

要約すると、バブル期のピークに比べて地価は減少しているのにも関わらず、固定資産税の税収はバブルの頃よりも3割増になっており、固定資産税が高止まりしているんじゃないか?という記事です。

地価が下がっているのに固定資産税評価額は上がっている。評価額の引き下げは自治体財政の危機につながりかねないので、評価額を意図的に自治体が上げているのではないか?という市民感情を煽るような記事の内容になっています。

さて、これは正しいんでしょうか?

スポンサーリンク

地価が下がっても固定資産税の税収は変わらないという事実

地価が下がっても固定資産税の税収は変わらないという事実があります。これは事実です。先の朝日新聞デジタルでも下の図表でその様を示していました。

引用

朝日新聞デジタル|地価下がっても固定資産税高止まり 納税者の不満の背景

この図表の数字の検証を行ったわけではありませんが、多少なりとも固定資産税の業務に携わる者とすれば、こんなものだろうなというのは直感で分かります。最近は地価も回復基調にある場所が増えてきていますが、バブル期(1991年)と比べれば日本全体の地価はかなり下がっている状態です。

それに比べて「土地の固定資産税収」は91年から99年頃までは地価の下落とは反対に増加傾向にあり、その後は安定してほぼ横ばいで推移しています。確かにこれだけをみれば、地価は下落しているのに税収が変わらないのはおかしい!となりますね。

地価が下がっているのに固定資産税(土地)は変わらないのはなぜ?

固定資産税の計算

固定資産税はどのように計算されるのでしょうか。式を示します。

課税標準額×税率=固定資産税

固定資産税の税額は課税標準額に税率を乗じて計算することができます。課税標準額と税率の二つの要素しかないんですね。では、その2つをそれぞれ説明してみましょう。

税率(固定資産税)

固定資産税はそもそも市町村税です。ですので、市町村の条例によって税率が定められています。ほとんどの市町村では1.4%が採用されています。固定資産税と同じようなもので都市計画税がありますが、こちらは0.2~0.3%でしょうか。合わせて1.6%ぐらいの税率となります。

課税標準額

次に課税標準額です。

課税標準額とは?

原則として固定資産評価額が課税標準額となりますが、住宅用地のように特例措置が適用される場合や、宅地の税負担の調整措置が適用される場合は異なることとなります。

今度は固定資産税評価額という用語が出てきましたね。原則として、「固定資産評価額=課税標準額」となると書かれています。

固定資産評価額とは?

地価公示価格(固定資産鑑定価格)×7割

固定資産評価額は土地・建物の時価の7割の水準とされています。

土地建物の価格が下がれば税額も下がる

税率は一定なので、固定資産評価額(土地建物の価格)が下がれば、課税標準額(固定資産評価額の7割の価格)も下がって、固定資産税額は安くなります。でも現実は違います。土地価格が下がっても税額はほとんど変わりません。その事実から、朝日新聞デジタルは次のようにいいます。

地価が下がったのに固定資産税が高止まりしていることが、納税者の不満

地価は下がっているのに、税金が変わらないので納税者の不満が高まっている!ということのようです。しかもそれが、市町村の裁量によって税金が欲しいから固定資産税額を高くしようとしているかのように書かれています。

だが、市町村にとって固定資産税収は欠かせない主要財源。評価額の引き下げは自治体財政の危機につながりかねず、見直しの動きは鈍い。

市町村が税額維持のために水面下で悪さをしているような書き方ですね。記者の悪意を非常に感じる文章です。

税額が変わらないのは「負担調整措置」のためです。少しでも固定資産税を知っていれば、負担調整で税額が変わらないということは誰でも知っているような事柄です。

先ほどの課税標準額の説明にもさらっと触れていましたので、復習してみましょう。

課税標準額とは?

原則として固定資産評価額が課税標準額となりますが、住宅用地のように特例措置が適用される場合や、宅地の税負担の調整措置が適用される場合は異なることとなります。

負担調整措置とは?

実際は複雑な計算が必要となるので今回はさらりと説明します。

平成6年度の固定資産評価替えから評価の均衡化・適正化を図るため、宅地の評価水準を全国一律に地価公示価格等の7割を目途に行うこととなりました。ではそれまではどうだったかというと自治体によって評価水準がマチマチでした。

実際の時価(土地でいえば地価公示価格の水準)の2割とかのかなり低い水準で課税標準が設定されていました。

平成6年度の評価替えから7割の水準とするという方針が出ましたが、今まで2割の水準だったものをいきなり7割の水準にあげるのは非常に困難です。水準のかさ上げはそのまま税額にダイレクトに跳ね返るので、3~4倍の固定資産税となってしまいます。

そこで急な税額の上昇を避けるために緩やかに上昇させるための措置が負担調整措置です。

スポンサーリンク

負担調整措置とは?

宅地について、負担水準の高い土地は税負担を引き下げ又は据え置き、負担水準の低い土地はなだらかに税負担を上昇させることによって負担水準のばらつきを狭めていく仕組み

そのため、地価は下落していっても課税標準額は本来の課税標準額(本則課税標準額といいます)に達するまで緩やかに上がりつづけるのです。これが地価が下がっても税額が変わらないからくりです。

別に市町村が悪さをしている訳ではなく、急に税額が上がらないように納税者を保護するための制度が理由だったんですね。

まとめ

記者は朝日新聞の北川慧一さんという方らしいですが、読者をミスリードさせるような書き方は慎んでほしいですね。

また記事の最後には静岡大学の教授が次のように述べていました。

桜井良治・静岡大学名誉教授は「土地の売買ができないような場所では、(評価額に関係なく)固定資産税を免除するような仕組みが必要だ」と指摘する。無税であれば、逆に保有したい人が出てきて、土地の売買が活性化する可能性があるという。

実に実務を知らない学者さんの意見だなといった印象です。

まずは、土地の売買ができないような場所をどのように判断するのか。

市町村の担当職員にそのような判断はできないので、不動産鑑定士のような専門家が判断することになろうかと思います。しかも一度判断すれば良いという訳ではありません。地域はいつの時代でも変遷の過程にあることから、定期的に行わなければなりません(3年に1度とか)。

税金が減る方向の事業のために委託料を払いたい市町村がどれほどいるんでしょうか。

土地の活性化のためといいますが、土地の売買ができないような場所ではそもそも土地価格は非常に安い場所です。固定資産税がネックになって売買が行われないわけではありません。理由はもっと根本的な根っこの部分です。

土地の利用価値がない。

いくら税金を安くしたところで、利用価値のない土地なので誰も欲しがりません。無駄に事業を増やすだけで何のメリットもないんじゃないかと思います。