相続や不動産の売却の際、固定資産税の評価証明書を取得することがあります。

評価証明書は固定資産税を課税するための税額算出根拠となる不動産の価格(評価額)が記載されたものです。

評価証明書は、不動産の価格を知るための目安になりますが、その見方には注意が必要です。

評価証明書とは?

評価証明書は固定資産税の課税主体である市町村が発行する書類です。

書類の様式は発行主体の市町村によって異なりますが、評価証明書には下記の項目が記載されています。

- 土地・・・所在、登記地目、課税地目、登記地積、課税地積、固定資産税評価額

- 建物・・・所在、家屋番号、用途。・構造、床面積、固定資産税評価額

固定資産税評価額は不動産の時価?

固定資産税評価額が書いてあるからといって、それが不動産の時価と考えるのは誤りです。

固定資産税評価額 ≠ 不動産の時価

しかし、固定資産税評価額と不動産の時価には一定の関係があるので、不動産の時価を推定することができます。

これを説明します。

例えば、固定資産税評価額が 45,000,000円とします。

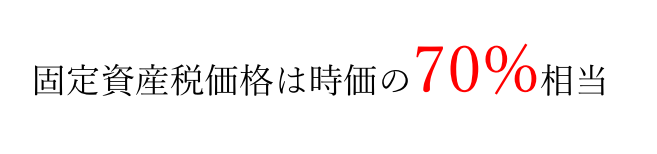

別記事で公的価格と時価との関係について説明しています「>> 公示価格・基準地価・相続税路線価・固定資産税評価、一物四価と呼ばれる公的価格の違いは?」が、固定資産税の価格は時価の7割に設定されています。

70%というのは決まった数字です。覚えておいてください。

つまり、固定資産税評価額が 45,000,000円ということは、時価は 約64,300,000円(45,000,000円 ÷ 0.7)となります。

評価証明書取得の目的(用途)

不動産の時価を知るためにも使える評価証明書ですが、主に以下の用途のために使用されます。

- 登録免許税の算定

- 税務署への申告(相続税、贈与税の算定等)

- 金融機関への提出(ローンのため等)

公課証明書との違いは?

評価証明書に似たものに、公課証明書(課税証明書)があります。

公課証明書には、評価証明書に加えて、課税標準額、税相当額(固定資産税・都市計画税)が記載されています。

評価額と課税標準額の違い

課税標準額は、税額を算定する際の基礎となる額です。

土地については、固定資産税評価額をもととして、必要に応じて負担調整措置を施して決まります。建物については、原則として固定資産税評価額が課税標準額となります。

課税標準額は、固定資産税と都市計画税で異なりますので、それぞれに課税標準額があります(固定資産税課税標準額・都市計画税課税標準額)。

評価証明書の取得方法

最後に固定資産評価証明書の取得方法について説明します。

詳しくは、課税主体である市町村に問い合わせていただければと思いますので、一般的なことだけ説明します。

評価証明書は窓口又は郵送で取得することができます。

原則として本人(所有者本人)のみが取得することができるので、第三者が取得する場合には本人の委任状が必要な場合もあります。

評価証明書を取得できる人

- 所有者本人(納税者)

- 親族、代理人・・・委任状が必要

- 相続人・・・相続関係が分かる書類が必要

- 新たに不動産を取得した人・・・売買契約書、登記簿謄本(全部事項証明書)などが必要

- 業務上必要な人(宅地建物取引士、弁護士、税理士、司法書士)

委任状の様式

評価証明書を取得するための委任状には、、次の事項を記載する必要があります。

委任状の記載事項

- 代理人(受任者)の住所、氏名

- 委任する権限(何を委任するのか)・・・請求する証明書の種類や請求年度、枚数など

- 委任した日付

- 委任者(納税義務者等)の住所、氏名、押印、連絡先

市町村に連絡すると委任状の様式がある場合があります。

参考までに東京都の委任状の様式を紹介します。